2023年2月25日,在北京市國貿正大中心,律聯(lián)資本研究院舉辦《讓融資落地——實戰(zhàn)總裁高級研討會》,投資銀行家高鵬鶴做《A股全面注冊制改革:新生態(tài)、新機遇、新征程》專題演講和培訓,眾多高科技企業(yè)家、總經(jīng)理參加培訓。

全面實行注冊制是涉及資本市場全局的重大改革。之前在各方共同努力下,科創(chuàng)板、創(chuàng)業(yè)板和北交所新三板試點注冊制,主要制度規(guī)則經(jīng)受住了市場檢驗,改革成效得到了市場認可。2023年全面實行注冊制制度規(guī)則的發(fā)布實施,標志著注冊制的制度安排基本定型,標志著注冊制推廣到全市場和各類公開發(fā)行股票行為,在中國資本市場改革發(fā)展進程中具有里程碑意義,構建資本市場新生態(tài),對資本市場參與各方形成新機遇。

本次課程對全面注冊制進行解讀分析,并對企業(yè)上市流程、要點進行講解,幫助企業(yè)家、董監(jiān)高掌握走向資本市場前的必備知識、籌劃、資本運作方案設計以及上市后的規(guī)范運作,能夠玩轉資本魔方、助力企業(yè)高速發(fā)展。

投資銀行家高鵬鶴曾任某證券公司投資銀行部執(zhí)行總經(jīng)理,證券上市保薦代表人,英國注冊會計師ACCA、中國政法大學研究生實踐導師,北京房山金融產業(yè)園融資顧問,中國證券業(yè)協(xié)會特聘專家,曾就職于國際四大會計師事務所Ernst & Young、河南農開基金(中信與河南財政廳合資)、中原證券投資銀行部、天風證券并購融資總部,參與建行與工行的“A+H”上市審計,主持或參與合眾思壯、山水文化、東湖高新、廣濟醫(yī)藥、鄭州煤電等多家上市公司并購重組募集資金項目,主持或參與湖北聯(lián)投集團、武漢新芯集成電路、瑞貝卡、金馬股份等資本運作,主持或參與明德生物、洛陽升華等上市、新三板掛牌工作,主持或參與多只產業(yè)基金和并購基金的設立、募、投、管、退,擁有豐富的并購重組及公司資本運作實踐經(jīng)驗。

首先,投資銀行家高鵬鶴對全面注冊制改革概述

(一)改革本質、改革標志、改革思路

(三)滬深主板發(fā)行條件財務指標前后對比

(四)多層次資本市場體系的結構、定位及功能

高鵬鶴重點講述了多層次資本市場體系的結構、定位及功能,例如主板突出“大盤藍籌”特色,重點支持業(yè)務模式成熟、經(jīng)營業(yè)績穩(wěn)定、規(guī)模較大、具有行業(yè)代表性的優(yōu)質企業(yè)。

創(chuàng)業(yè)板定位“三創(chuàng)四新”,深入貫徹創(chuàng)新驅動發(fā)展戰(zhàn)略,適應發(fā)展更多依靠創(chuàng)新、創(chuàng)造、創(chuàng)意的大趨勢,主要服務成長型創(chuàng)新創(chuàng)業(yè)企業(yè),支持傳統(tǒng)產業(yè)與新技術、新產業(yè)、新業(yè)態(tài)、新模式深度融合。

科創(chuàng)板聚焦“硬科技”定位。堅持面向世界科技前沿、面向經(jīng)濟主戰(zhàn)場、面向國家重大需求。優(yōu)先支持符合國家戰(zhàn)略,擁有關鍵核心技術,科技創(chuàng)新能力突出,主要依靠核心技術開展生產經(jīng)營,具有穩(wěn)定的商業(yè)模式,市場認可度高,社會形象良好,具有較強成長性的企業(yè)。

北交所定位于服務創(chuàng)新型中小企業(yè),尤其是“專精特新”小巨人;,重點支持先進制造業(yè)和現(xiàn)代服務業(yè)等領域的企業(yè),推動傳統(tǒng)產業(yè)轉型升級。服務對象“更小、更早、更新”。

新三板市場定位:主要為創(chuàng)新型、創(chuàng)業(yè)型、成長型中小企業(yè)發(fā)展服務,符合條件的股份公司均可通過主辦券商申請掛牌,公開轉讓股份,進行股權融資、債權融資、資產重組等。企業(yè)有相應的產品盈利模式;有較高成長性;中小企業(yè)跨越式發(fā)展的助推器、高層次資本市場上市公司的孵化器與蓄水池。

(五)交易所審核、證監(jiān)會注冊,加強事前事中事后全過程監(jiān)管

交易所承擔全面審核判斷企業(yè)是否符合發(fā)行條件、上市條件和信息披露要求的責任,并形成審核意見。證監(jiān)會基于交易所審核意見依法履行注冊程序的同時,將加強對交易所審核工作的統(tǒng)籌協(xié)調和監(jiān)督。審核注冊機制的優(yōu)化,將大大提高審核注冊的效率和可預期性。

這次改革,充分總結試點階段的經(jīng)驗,對事前事中事后全過程監(jiān)管執(zhí)法進行了系統(tǒng)化安排。在前端,堅守板塊定位,加大發(fā)行上市全鏈條監(jiān)管力度,壓實發(fā)行人、中介機構、交易所等各層面責任,嚴格審核,嚴把上市公司質量關。在中端,加強發(fā)行監(jiān)管和上市公司持續(xù)監(jiān)管的聯(lián)動,規(guī)范上市公司治理,加大退市力度,促進優(yōu)勝劣汰。在后端,保持“零容忍”執(zhí)法高壓態(tài)勢,形成強有力震懾。

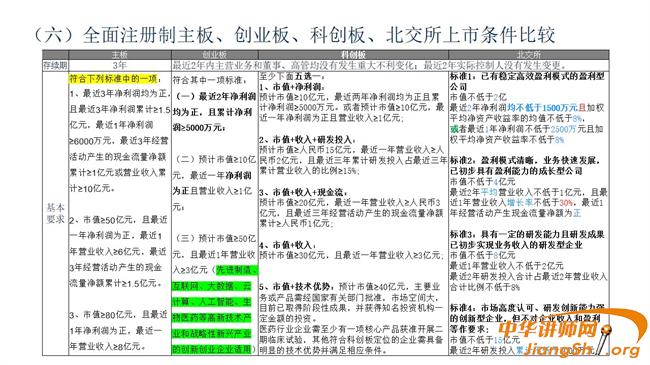

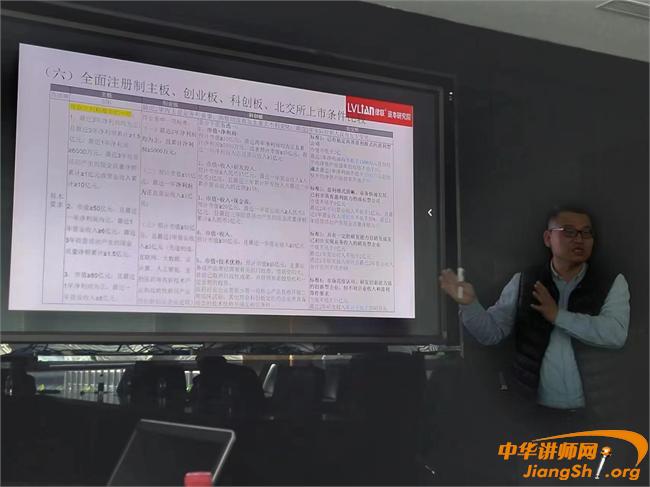

(六)全面注冊制主板、創(chuàng)業(yè)板、科創(chuàng)板、北交所上市條件比較

滬深主板上市的財務指標要求三選一:

1、最近3年凈利潤均為正,且最近3年凈利潤累計≥1.5億元,最近1年凈利潤≥6000萬元,最近3年經(jīng)營活動產生的現(xiàn)金流量凈額累計≥1億元或營業(yè)收入累計≥10億元。

2、市值≥50億元,且最近一年凈利潤為正,最近1年營業(yè)收入≥6億元,最近3年經(jīng)營活動產生的現(xiàn)金流量凈額累計≥1.5億元。

3、市值≥80億元,且最近1年凈利潤為正,最近一年營業(yè)收入≥8億元。

創(chuàng)業(yè)板要求符合其中一項標準:

(一)最近2年凈利潤均為正,且累計凈利潤≥5000萬元;

(二)預計市值≥10億元,最近一年凈利潤為正且營業(yè)收入≥1億元;

(三)預計市值≥50億元,且最近1年營業(yè)收入≥3億元(先進制造、互聯(lián)網(wǎng)、大數(shù)據(jù)、云計算、人工智能、生物醫(yī)藥等高新技術產業(yè)和戰(zhàn)略性新興產業(yè)的創(chuàng)新創(chuàng)業(yè)企業(yè)適用)

科創(chuàng)板要求至少下面五選一:

1、市值+凈利潤:

預計市值≥10億元,最近兩年凈利潤均為正且累計凈利潤≥5000萬元。或者預計市值≥10億元,最近一年凈利潤為正且營業(yè)收入≥1億元;

2、市值+收入+研發(fā)投入:

預計市值≥人民幣15億元,最近一年營業(yè)收入≥人民幣2億元,且最近三年累計研發(fā)投入占最近三年累計營業(yè)收入的比例≥15%;

3、市值+收入+現(xiàn)金流:

預計市值≥20億元,最近一年營業(yè)收入≥人民幣3億元,且最近三年經(jīng)營活動產生的現(xiàn)金流量凈額累計≥人民幣1億元;

4、市值+收入:

預計市值≥30億元,且最近一年營業(yè)收入≥3億元;

5、市值+技術優(yōu)勢:預計市值≥40億元,主要業(yè)務或產品需經(jīng)國家有關部門批準,市場空間大,目前已取得階段性成果,并獲得知名投資機構一定金額的投資。

醫(yī)藥行業(yè)企業(yè)需至少有一項核心產品獲準開展二期臨床試驗,其他符合科創(chuàng)板定位的企業(yè)需具備明顯的技術優(yōu)勢并滿足相應條件。

北交所要求四選一標準

標準1:已有穩(wěn)定高效盈利模式的盈利型公司

市值不低于2億

最近2年凈利潤均不低于1500萬元且加權平均凈資產收益率的均值不低于8%,

或者最近1年凈利潤不低于2500萬元且加權平均凈資產收益率不低于8%

標準2:盈利模式清晰,業(yè)務快速發(fā)展,已初步具有盈利能力的成長型公司

市值不低于4億元

最近2年平均營業(yè)收入不低于1億元,且最近1年營業(yè)收入增長率不低于30%,最近1年經(jīng)營活動產生現(xiàn)金流量凈額為正

標準3:具有一定的研發(fā)能力且研發(fā)成果已初步實現(xiàn)業(yè)務收入的研發(fā)型企業(yè)

市值不低于8億元

最近1年營業(yè)收入不低于2億元

最近2年研發(fā)投入合計占最近2年營業(yè)收入合計比例不低于8%

標準4:市場高度認可、研發(fā)創(chuàng)新能力強的創(chuàng)新型企業(yè),但不對企業(yè)收入和盈利等作要求:

市值不低于15億元,最近2年研發(fā)投入累計不低于5000萬元

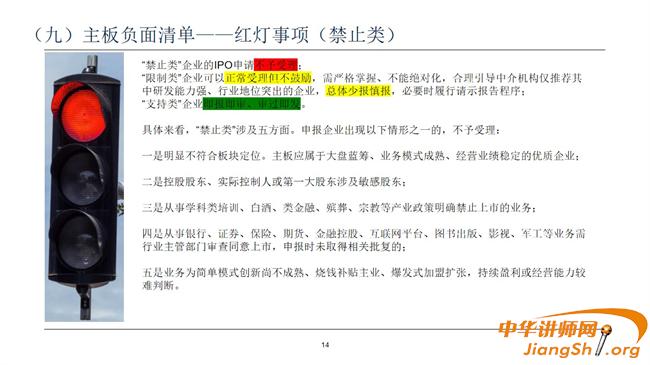

(九)主板負面清單——紅燈事項(禁止類)

“禁止類”企業(yè)的IPO申請不予受理;

“限制類”企業(yè)可以正常受理但不鼓勵,需嚴格掌握、不能絕對化,合理引導中介機構僅推薦其中研發(fā)能力強、行業(yè)地位突出的企業(yè),總體少報慎報,必要時履行請示報告程序;

“支持類”企業(yè)即報即審、審過即發(fā)。

具體來看,“禁止類”涉及五方面。申報企業(yè)出現(xiàn)以下情形之一的,不予受理:

一是明顯不符合板塊定位。主板應屬于大盤藍籌、業(yè)務模式成熟、經(jīng)營業(yè)績穩(wěn)定的優(yōu)質企業(yè);

二是控股股東、實際控制人或第一大股東涉及敏感股東;

三是從事學科類培訓、白酒、類金融、殯葬、宗教等產業(yè)政策明確禁止上市的業(yè)務;

四是從事銀行、證券、保險、期貨、金融控股、互聯(lián)網(wǎng)平臺、圖書出版、影視、軍工等業(yè)務需行業(yè)主管部門審查同意上市,申報時未取得相關批復的;

五是業(yè)務為簡單模式創(chuàng)新尚不成熟、燒錢補貼主業(yè)、爆發(fā)式加盟擴張,持續(xù)盈利或經(jīng)營能力較難判斷。

(十)主板負面清單——黃燈事項(限制類)

“限制類”涉及五方面。

一是產品為食品、家電、家具、服裝鞋帽等相對傳統(tǒng)、行業(yè)壁壘較低的大眾消費類企業(yè);

二是從事快銷餐飲連鎖業(yè)務企業(yè),綜合考慮經(jīng)營期限、企業(yè)規(guī)模、品牌知名度、大眾口碑、運營規(guī)范等因素審慎掌握;

三是從事新冠核酸、抗原產業(yè)鏈等涉疫業(yè)務企業(yè),綜合考慮疫情防控常態(tài)化以后生物醫(yī)藥企業(yè)涉疫業(yè)務收入占比、持續(xù)經(jīng)營能力或者原為生物醫(yī)藥企業(yè)、后參與涉疫業(yè)務等因素審慎掌握;

四是經(jīng)營穩(wěn)健但沒有多少成長空間的“小老樹”;

五是股東或業(yè)務已經(jīng)引發(fā)重大輿情的。

“允許類”即申報企業(yè)不存在“禁止類”或“限制類”情形的,原則上都可以正常受理。

“支持類”是,符合國家重大戰(zhàn)略需求,屬于高水平科技自立自強、關鍵核心技術攻關、實現(xiàn)進口替代等領域的高科技企業(yè),即報即審、審過即發(fā),主要包括集成電路、先進生物醫(yī)藥研發(fā)生產等服務國家重大發(fā)展戰(zhàn)略的企業(yè)。

(十三)新三板掛牌、轉板北交所上市的架構及路徑——最快13個月上市

第二章 企業(yè)上市的流程

(一)上市的具體流程以及所需要的時間(主板、創(chuàng)業(yè)板、科創(chuàng)板、北交所)

(二)企業(yè)改制(改制的要點、內容、流程)

(三)輔導驗收(驗收目的、內容、方式、程序、披露)

(四)申報文件的制作

(五)審核、問詢、反饋階段的工作內容和注意事項

(六)證監(jiān)會注冊(主要工作及注意事項)

(七)詢價與發(fā)行(發(fā)行價格的確定以及發(fā)行的主要事項)

(八)提高股票估值的方法

(九)上市后持續(xù)督導

第三章 IPO審核重點關注問題

(一)審核重點關注問題匯總(法律、財務、業(yè)務)

(二)持續(xù)經(jīng)營能力

(三)主體資格的要求

(四)獨立性要求

(五)合法合規(guī)、規(guī)范運作

(六)財務會計合規(guī)

(七)募集資金項目合規(guī)

(八)上市審核被否的應對解決方案

(九)經(jīng)典案例:XXXX審核遇到的問題

第四章 企業(yè)進入資本市場前的籌劃

(一)頂層資本運作架構設計

(二)0稅負的稅務籌劃架構

(三)打造、傳遞動人的資本市場故事

(四)提煉商業(yè)模式

(五)制定戰(zhàn)略發(fā)展規(guī)劃

(六)整體產權設計調整

(七)公司治理結構標準與規(guī)范

(八)董事會的構成

(九)高管團隊

(十)員工安排

(十一)業(yè)務調整

(十二)賬務調整

(十三)法律調整

各位企業(yè)家也結合本單位的融資上市等實際情況提出了各種問題,投資銀行家高鵬鶴對這些問題逐個答復,并提供了多個解決方案。參會的投資機構也講了投資標準。參會各方紛紛約定下周到各個公司進行現(xiàn)場調研,爭取達到投資、融資、上市的合作。

浙公網(wǎng)安備 33010802003509號

杭州講師網(wǎng)絡科技有限公司

浙公網(wǎng)安備 33010802003509號

杭州講師網(wǎng)絡科技有限公司